15 choses à savoir pour que vos clients paient à temps

Cet article reprend l’ensemble des articles de Thierry Goemans consacrés à l’art de se faire payer par les clients, de les relancer et de faire du recouvrement de créances.

Optimisez votre gestion

Cet article reprend l’ensemble des articles de Thierry Goemans consacrés à l’art de se faire payer par les clients, de les relancer et de faire du recouvrement de créances.

Cet article de notre série « l’art de faire payer les clients » est consacré à la limitation du risque-clients et à la définition d’une politique de crédit clients propre à prévenir et remédier aux impayés et aux retards de paiement. Il s’agit d’adopter une procédure réfléchie pour couper l’herbe sous le pied aux mauvais payeurs.

Cet article de notre série « l’art de faire payer les clients » est consacré au délai maximum qui peut s’écouler entre la délivrance d’une facture par un professionnel et l’encaissement de la somme due, autrement dit « le délai de paiement » ou encore la « durée du crédit accordé aux clients ». La Loi de Modernisation de l’Economie applicable depuis 2008 a raccourci la période moyenne de recouvrement des créances clients d’une dizaine de jours.

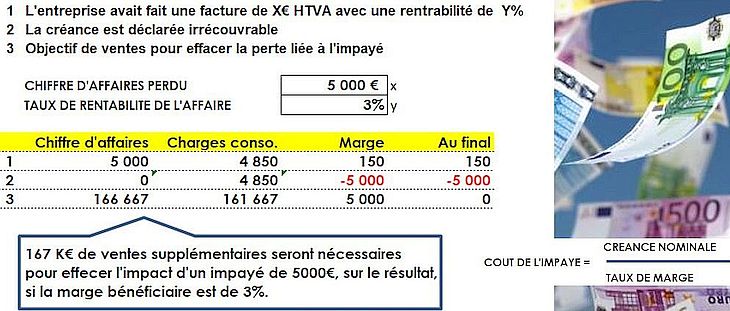

Dans ce cinquième article de notre série consacrée à l’art de faire payer les clients, nous tordons le cou à la croyance qui veut que le coût d’une créance clients définitivement impayée ne coûte pas plus au vendeur que le montant nominal de la facture devenue irrécouvrable.

Dans ce quatrième article du feuilleton hebdomadaire sur “l’art de faire payer les clients”, nous disons bien sûr que les actions recouvrement et de relance servent à faire rentrer la recette des ventes dans vos caisses. Mais, outre l’optimisation du poste clients, une relance adroitement menée peut aussi aboutir à des bénéfices inattendus, pour le vendeur qui réclame son argent.

Pour ce troisième article de ce feuilleton hebdomadaire sur “l’art de faire payer les clients”, consacré à la « politique de crédit client » évoquons le danger que représente le manque de trésorerie pour celui qui subit des débiteurs défaillants et pour les mauvais payeurs eux-mêmes.

Quelles sont donc les conséquences de paiements tardifs, voire des défauts de paiement sur les liquidités disponibles pour exploiter vos affaires ?

Pour le deuxième volet de cette série feuilleton sur « l’art de faire payer les clients », prenons connaissance de quelques chiffres : ces statistiques concernant les retards de paiement vont vous permettre de comparer votre balance âgée clients avec les habitudes de règlement constatées ailleurs.

Dans le premier article de cette série consacrée à l’optimisation du poste clients de votre entreprise, attachons-nous à comprendre l’importance du « risque clients » au cœur de l’entreprise : il convient de se rappeler que toute activité économique générant des créances commerciales présente des risques.