Je vous aide à professionnaliser votre gestion.

Formateur en compta et administration des entreprises, je suis passionné par l'optimisation des activités économiques.

Lorsqu’on est travailleur indépendant, il faut verser des cotisations sociales pour bénéficier d’une protection basée sur la solidarité nationale. Les charges sociales des indépendants sont calculées sur la base des revenus réellements tirés par le TNS de son activité indépendante. Sauf pour les micro-entrepreneurs, qui peuvent bénéficier du régime-micro social. Quel est le système le plus avantageux. Nous allons prendre un exemple pour guider votre réflexion.

Le statut social TNS est moins classique que celle d’une majorité d’autres personnes. Aussi, vous avez intérêt à bien comprendre, par vous-même, les principes de sécurité sociale propres au travailleurs freelance. Il en va de l’optimisation de votre rémunération de dirigeant et de la stratégie d’entreprise la plus adaptée à votre cas personnel, en matière de protection sociale.

Qui peut bénéficier du régime micro-social ?

Un travailleur indépendant dont le chiffre d’affaires et la nature de l’activité exercée peut permet l’exercice en micro-entrepreprise peut cumuler régime micro-fiscal et régime-micro-social.

Le micro-entrepreneur peut cependant décider de ne pas bénéficier du régime micro-social. Dans ce cas, ses cotisations sociales sont calculées selon les modalités de la sécurité sociale des indépendants, donc en proportion des revenus tirés de l’activité indépendante.

Quelles différences entre régime micro-social et cotisations sociales au réel ?

Renoncer au régime micro-social ? Il faut réfléchir …

Le gros avantage du régime micro-social est le suivant : pas de chiffre d’affaires, pas de charges sociales à payer.

Tandis que dans le régime social dit « de droit commun » des indépendants, il y a, chaque année, un montant minimum de cotisations sociales à verser, que l’entreprise ait procuré des revenus.

Voici un exemple qui vous aidera à faire le bon choix pour optimiser votre rémunération et votre protection sociales en tant que TNS.

Comparatif entre micro-social et charges sociales au réél

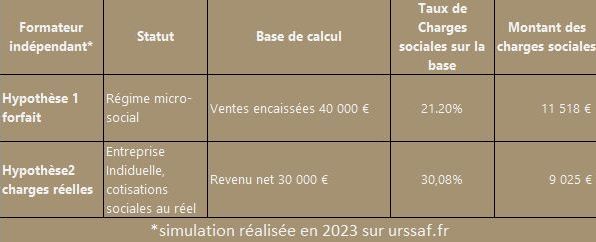

Voici un tableau comparatif de calcul de charges sociales pour un formateur en gestion indépendant établi en France qui déclare avoir encaissé 40 000€ de ventes en 2022, sur 12 mois d’activité.

Ses charges réelles (hors sa rémunération) exposées en 2022 s’élèvent à 10 000€ et donc sa rémunération comme TNS, à soumettre aux charges sociales « réelles » est de 30 000€.

Dans la première hypothèse, il est micro-entrepreneur et a opté pour le régime micro-fiscal.

Dans la seconde hypothèse, il a opté pour le paiement des charges sociales réelles d’une entreprise individuelle artisanale. Quels seront les charges sociales à payer, dans les deux cas ?

Attention : la base de calcul du forfait de charges (hyp 1.) est le chiffre d’affaires encaissé, tandis que la base de calcul des charges réelles (hyp 2.) est le revenu de l’indépendant, une fois les charges réélles de son activité déduites. Le taux de charges repris dans le tableau ci-dessus ne doit pas être pris en référence. Ce qui compte, c’est le montant des charges sociales dues.

On voit bien que, dans ce cas précis, du point de vue des charges sociales, l’indépendant aurait intérêt à opter pour le régime social au réel (9 025 € au lieu de 11 518 €, s’il choisit le régime micro-social).

Nous avons pris un cas qui interpèle, tant le régime micro est le plus souvent présenté comme ultra favorable au travailleur non salarié.

Mais votre situation ne ressemble pas forcément à une autre et, en fonction des montants en jeu, la décision d’opter pour un statut social réel plutôt que pour le micro-social mérite sans doute une réflexion approfondie.

Taux de charges forfaitaires du régime micro-social

Le taux de charges forfaitaire dépend de la catégorie d’activité exercée en micro-entreprise.

Comme renseigné ci-dessus, il ne faut pas perdre de vue que ce pourcentage de cotisations s’applique sur le chiffre d’affaires encaissé et non sur le bénéfice réel en application du régime micro-social.

- Prestations de services commerciales et artisanales (BIC) 21,20%

- Autres prestations de services (BNC) 21,10%

- Achat/revente de marchandises (BIC) 12,30%

- Professions libérales réglementées relevant de la Cipav * (BIC ou BNC) 21,20%

- Location de meublés de tourisme classés 6,00%

NB: les taux renseignés ici sont ceux en vigueur en 2024.

Un projet de loi de financement de la Sécurité Sociale prévoit une augmentation prochaine des cotisations du régime micro-social.