L’objectif d’un business plan est de prouver la pertinence de votre future activité. Pour prouver la solidité et la rentabilité de votre projet, vous devez produire des hypothèses chiffrées. Les prévisions financières doivent répondre, plus encore que les autres chapitres du plan d’affaires, à un format standardisé.

Dans cet article, nous présentons l’ensemble des informations financières indispensables pour démontrer que la future activité sera profitable et pérenne.

Faire une projection chiffrée sur 3 ans

Les chiffres de la première année permettront de se faire une idée des caractéristiques principales de l’activité prévue, du point de vue investissements, coûts d’exploitation, ressources financières et rythme de démarrage des ventes, ainsi que de la question de la trésorerie.

Pour cette première année, vous devez décliner les chiffres, mois par mois, afin d’éclairer le lecteur sur le séquencement prévu pour l’amorçage de l’activité.

Pour les deux années suivantes, des données annuelles ou semestrielles peuvent suffire.

Retrouvez ici les autres articles que nous avons consacrés à la conception d’un business plan complet.

Quels sont les tableaux financiers incontournables d’un business plan ?

Tous les plans d’affaires s’appuient, concernant leur partie « chiffres », sur au moins trois états financiers qui relèvent de la logique comptable. Cela veut dire qu’une fois l’exploitation commencée, on pourra mesurer, sur leur modèle, les écarts entre les performances réalisées et les prévisions budgétaires.

Ces états financiers de format standard sont :

- le bilan comptable ;

- le compte de résultat ;

- le tableau des flux de trésorerie .

Nous allons essayer d’expliquer concrètement en quoi consistent ces tableaux et ce que les interlocuteurs institutionnels de la création d’entreprise souhaitent y trouver.

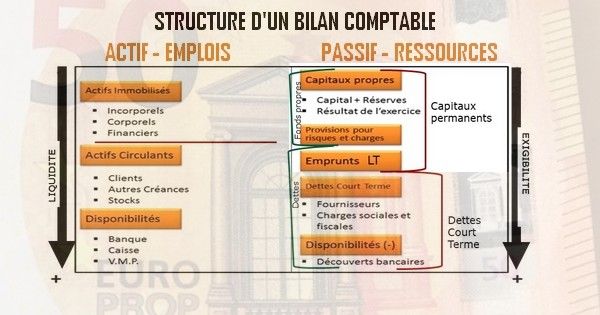

1. Définir les emplois et les ressources : établir le bilan

Faire la liste des emplois et des ressources du projet, c’est bâtir le document que les comptables reconnaissent comme le « bilan » de la future entreprise. Au jour du début de l’entreprise, il s’agit de faire l’inventaire du patrimoine nécéssaire à l’activité commerciale de la structure : ce qu’elle devra posséder (employer) et comment elle financera ces emplois, c’est-à-dire quelles seront ses ressources financières.

Au bilan, le total de l’Actif est toujours égal au total du Passif

Il va de soi que, au fil des jours, le montant des ressources va évoluer, mais toujours au même rythme que le montant des emplois. C’est une règle logique universelle : dans les affaires, rien n’est gratuit et, pour pouvoir employer un euro, il faut en avoir la ressource, soit en propre, soit parce que quelqu’un vous l’a prêté ou donné.

Un grand principe : on ne peut pas employer l’argent dont on ne dispose pas. Il en découle que le total des emplois (Actif du bilan) est toujours égal au total des ressources (Passif du bilan). C’est pourquoi on entend parfois parler de « balance comptable », car les deux masses (Actif et Passif) s’équilibrent toujours. Par extension, au plus le montant des ressources est élevé, au plus l’entreprise à de l’argent à « employer » pour faire tourner l’exploitation. Donc, au plus le total de votre bilan est élevé, au plus l’entreprise dispose de moyens d’action.

Que doit détailler le bilan prévisionnel, au départ de votre projet ?

Du coté des ressources, les lecteurs de votre business plan veulent découvrir :

- qui s’engage dans le projet entrepreneurial, en apportant de l’argent, des infrastructures ou un savoir-faire.

- quelle est la mise des porteurs de projets eux-mêmes dans le capital de départ ?

- quel sera la proportion de l’endettement dans le total des ressources ?

- qui sont les prêteurs, les investisseurs ?

- si le projet sera soutenu par des subventions, voire des dons.

Ce que l’on doit expliquer, en détaillant le Passif du bilan

(vilain terme pour désigner les ressources financières), c’est :

- que les ressources seront suffisantes pour faire fonctionner l’entreprise tant que la recette encaissée ne suffira pas à alimenter la trésorerie ;

- que l’autonomie financière des dirigeants sera suffisante (Si le banquier apporte plus d’argent qu’eux, ce sera lui le patron, selon le principe du « qui paie décide ».).

Ce que l’on doit expliquer, en détaillant l’Actif du bilan

(terme utilisé pour désigner l’emploi des ressources de l’entreprise), c’est :

- la liste des infrastructures (Immobilisations) acquises car nécessaires pour les opérations (immeubles, machines, licences, camions,…) ;

- la nature et la valeur des stocks de matières nécessaires au commerce ;

- l’argent qui sera mobilisés par conséquence des délais de paiement qui seront accordés aux clients ;

- la trésorerie non affectée à l’un des postes ci-dessus, soit les valeurs disponibles en cash pour faire face aux dépenses à venir (en gros, l’argent qui reste sur le compte courant en banque, une fois financés tous les autres postes des emplois.

L’impact de la TVA sur la valeur des emplois doit être pris en compte, en fonction du cycle de trésorerie de l’entreprise. Nous ne ferons pas, ici, un cours sur la TVA, mais il est essentiel à la crédibilité d’un porteur de projet que celui-ci démontre qu’il a compris le mécanisme de cet impôt à la consommation qui influe sur les valeurs inscrites au bilan comptable.

Un mot sur les engagements hors bilan

Concernant les Immobilisations, seules les infrastructures dont l’entreprise sera propriétaire font partie de son patrimoine.

Les lecteurs du business plan voudront voir, à part, les engagements de crédit-bail prévus, si la stratégie de financement de l’entreprise a conduit les porteurs de projet à choisir la location longue durée plutôt que l’achat de certaines Immobilisations.

En effet, ces contrats de location à long terme sont des « engagements hors bilan » très significatifs.

2. Le compte de résultat prévisionnel

Dans le compte de résultat prévisionnel, on dresse un état qui montrera la rentabilité du modèle économique.

Comme nous avons tous, un jour ou l’autre « joué à la marchande », on comprend :

- qu’il faut partir d’un prix de vente unitaire et de le multiplier par les quantités vendues, pour déterminer le chiffre d’affaires qui serait facturé, sur une période donnée.

- qu’il faut ensuite soustraire l’ensemble des charges exposées pour servir les client du chiffre d’affaires, pour savoir si l’opération est bénéficiaire ou non.

Sauriez-vous faire un devis ?

Il ne faut pas avoir de notions poussées de comptabilité pour établir la marge bénéficiaire d’une vente. Si vous portez un projet d’entreprise, vous en êtes forcément spécialiste du secteur et vous connaissez la structure des coûts liés à l’exploitation. Il s’agit en réalité de prendre en compte les éléments qui composeraient un devis, sans oublier de faire payer au client une quote-part des frais généraux, en plus des coûts directement liés à ce qui sera livré.

THIERRY GOEMANS

Présentez des hypothèses de chiffre d’affaires

En vous basant sur l’étude de marché, dressez un tableau avec différents niveaux de ventes. Le chiffre d’affaires dépend évidemment de deux variables : les quantités vendues et le prix de vente.

La structure des coûts et le chiffre d'affaire déterminent la rentabilité

THIERRY GOEMANS

Votre marge bénéficiaire est évidemment impactée par l’importance des coûts à supporter pour vendre. Par exemple : pour augmenter le chiffre d’affaires, vous allez peut-être devoir payer de la publicité ou embaucher un salarié supplémentaire; ces nouveaux coûts vont diminuer la marge. En revanche, si vous vendez plus, vous achèterez peut-être des quantités plus importantes à vos fournisseurs, avec la possibilité de négocier des réductions sur le prix des achats. Si c’est le cas, la baisse du coût d’achat des produits vendus influence positivement la marge commerciale.

Vous l’avez compris, c’est le moment d’utiliser Excel ou un autre outil, pour construire, sur une matrice, des hypothèses qui permettront de faire reconnaître la pertinence de votre modèle financier.

Si votre modèle de prévisions financières est reconnu comme cohérent, vous pourrez rapidement rafraichir ces hypothèses évolutives et actualiser vos hypothèses pour tenir compte des remarques qui font évoluer votre projet.

En résumé : les prévisions sont souvent fausses ; l’important est que vous fassiez preuve de votre capacité à combiner intelligemment les variables clés. La cohérence avec le positionnement, l’étude de marché et votre plan commercial sera scrutée.

Du résultat d’exploitation au résultat net

Nous avons parlé de la marge commerciale, qui dépend du chiffre d’affaires et des coûts d’exploitation directement liés aux ventes réalisées.

Retenez qu’un compte de résultats comporte quatre « étages » :

- Le produits et charges d’exploitation, qui forment le résultat d’exploitation.

- Les produits et charges financières, qui forment le résultat financier.

- Les produits et charges exceptionnels, qui forment le résultat exceptionnel.

- L’impôt sur les bénéfices.

L’accumulation de ces quatre composantes forment le résultat net, à savoir le bénéfice qui viendra rémunérer le capital investi dans l’entreprise (la mise des associés prend de la valeur). En cas de résultat négatif (perte), le montant du déficit vient en déduction du capital (la mise des associés perd de la valeur).

Vous en apprendrez plus ici sur : la composition du résultat comptable.

Calculez le seuil de rentabilité et le point mort

Le seuil de rentabilité est le chiffre d’affaires à atteindre pour basculer dans la zone de profit. Le seuil de rentabilité est le montant de chiffre d’affaires qui correspond à un résultat neutre. Quand le produit des ventes et les charges exposées s’équilibrent le résultat est de zéro : il n’y a ni bénéfices ni pertes.

La formule de calcul du seuil de rentabilité est assez simple et logique ; elle repose sur la dépendance du modèle économique à une certaine proportion de coûts fixes et à une certaine proportion de coûts variables.

Lisez ici des précisions détaillées sur le calcul du seuil de rentabilité de votre projet d’entreprise.

Le point mort se calcule en jours : c’est l’expression du temps qui s’écoulera entre le moment où vous lancez une activité et la date ou vous atteignez le chiffre d’affaires critique (ou seuil de rentabilité)

Le calcul du seuil de rentabilité et du point mort sont des données décisives lors du lancement d'un produit ou service. Si le chiffre d’affaires critique paraît déraisonnable ou que le point mort est trop lointain, le risque entrepreneurial sera considéré comme trop important et vous rencontrerez des difficultés pour convaincre de la pertinence de votre idée de business.

THIERRY GOEMANS

Utilisez les leviers opérationnels

Une constante arithmétique s’impose à tous : plus les coûts fixes sont élevés plus le niveau de ventes requis pour atteindre l’équilibre financier est important.

Le risque entrepreneurial est donc proportionnel au niveau de coûts fixes.

Le levier opérationnel est la mesure de l’élasticité des ventes sur le résultat d’exploitation. Dans vos hypothèses chiffrées, vous déterminez ce levier en exposant l’impact d’une variation de 1% des ventes sur le résultat des opérations.

Les investisseurs ou prêteurs institutionnels vous jugeront sur votre capacité à utiliser les leviers opérationnels à votre avantage.

Si votre projet est une création d’entreprise dans une niche où le marché est incertain ils s’attendront à ce que vous externalisiez le plus de services possibles.

Votre marge sera plus faible, mais il vous faudra infiniment moins de ventes pour atteindre le point mort compensant ainsi le risque sur les ventes par une diminution du risque sur les coûts.

A l’inverse, si votre entreprise est mature, les investisseurs s’attendront à ce que vous n’externalisiez des services que lorsque cela permet d’en réduire le coût afin d’optimiser votre marge.

Le plan de trésorerie prévisionnel

Le budget de trésorerie renseigne le lecteur du business plan sur :

- la capacité d’autofinancement que dégage le modèle économique

- le besoin de trésorerie, à financer, si la capacité d’autofinancement est insuffisante.

Pour établir un plan de trésorerie prévisionnel, il convient de poser, sur l’axe du temps, les prévisions de recette (trésorerie entrante) et de dépenses (trésorerie sortantes).

Bien sûr, le cycle d’exploitation et le cycle de trésorerie sont parfois décalés (vos fournisseurs vous accordent des délais de paiement, vous en accordez à vos clients, du temps s’écoule entre le paiement d’un stock acheté et sa vente, …).

Si, dans un tableau prévisionnel de trésorerie, qui reprend exhaustivement tous les flux de cash, il apparaît que le solde de liquidités reste suffisant pour ne jamais manquer d’argent, tout va bien, sinon, il faudra trouver des ressources supplémentaires, faute de quoi, l’entreprise sera dans l’impossibilité de régler ses dettes échues, avec, à la clé, une faillite.

Conclusion : on n’a pas deux fois l’occasion de faire bonne impression.

Réaliser un bon business plan, cela s’apprend. je propose une formation, étape par étape, pour vous permettre d’être ensuite à l’aise dans la méthode de réflexion, puis dans la mise forme de votre business plan complet, afin de rendre celui-ci crédible.

Pour découvrir les parties d’un business plan qui s’ajoutent traditionnellement au plan financier, lisez Structurez un business plan complet en 8 étapes.